Acheter une maison en Belgique en 2023 n’est pas une mince affaire : les banques sont plus strictes dans l’octroi des crédits hypothécaires et qui demandent un apport personnel plus conséquent, la Banque Centrale Européenne qui décide d’augmenter brusquement les taux d’intérêt en un temps record, le prix de l’immobilier qui atteint des sommets…

Sans parler que tu poses 10000 questions sur le sujet : Combien tu peux emprunter ? Combien d’apports je dois sortir pour la banque ? Comment faire pour qu’une banque accepte mon crédit hypothécaire ? Comment faire une offre d’achat ? J’ai besoin d’un CDI pour pouvoir emprunter ? Est-ce que je peux acheter seul ?, etc…

Je me suis posé également toutes ces questions lorsque j’ai acheté ma résidence principale en 2015. Sauf qu’à ce moment là, je n’avais pas trouvé d’informations sur le web qui répondaient à toutes mes interrogations.

Maintenant que j’ai vécu à cette galère, je vais te dire par où commencer et quelles sont les tips à savoir pour mettre les chances de ton côté afin d’obtenir ton crédit hypothécaire dans cet article.

Fais-toi un petit café avant de continuer, parce que ce sera du lourd !

Estimer soi-même sa capacité d’emprunt pour acheter une maison en Belgique

La première étape, c’est de connaitre ta capacité d’emprunt.

En effet, inutile de regarder pour acheter une villa à 500000€ si la banque ne peut te prêter que 200000€.

En Belgique, la banque (ou courtier) peut te prêter, en règle générale, 90% du prix du bien si c’est pour habiter dedans (on parle aussi de 90% de quotité dans le jargon bancaire).

Avant de te précipiter à la banque, fais d’abord le point sur ta situation financière pour avoir une idée réaliste sur ce que tu peux te permettre d’acheter.

La banque va regarder trois éléments déterminants pour savoir si elle peut t’accorder un crédit hypothécaire. Les voici :

1. L’apport personnel

L’argent, le nerf de la guerre !

Avant même de penser à acheter une maison en Belgique, tu dois connaitre le montant de tes économies. C’est déterminant pour connaitre le prix maximum que tu peux te permettre d’acheter.

En règle générale, les banques traditionnelles en Belgique prêtent 90% du prix d’un bien immobilier à titre de résidence principale. Par exemple, si tu as un coup de coeur pour une maison affichée à 200.000€ sur Immoweb, les banques te prêteront que 180000€ (200000€ * 90%). Tu devras donc débourser les 20000€ restants de ta poche.

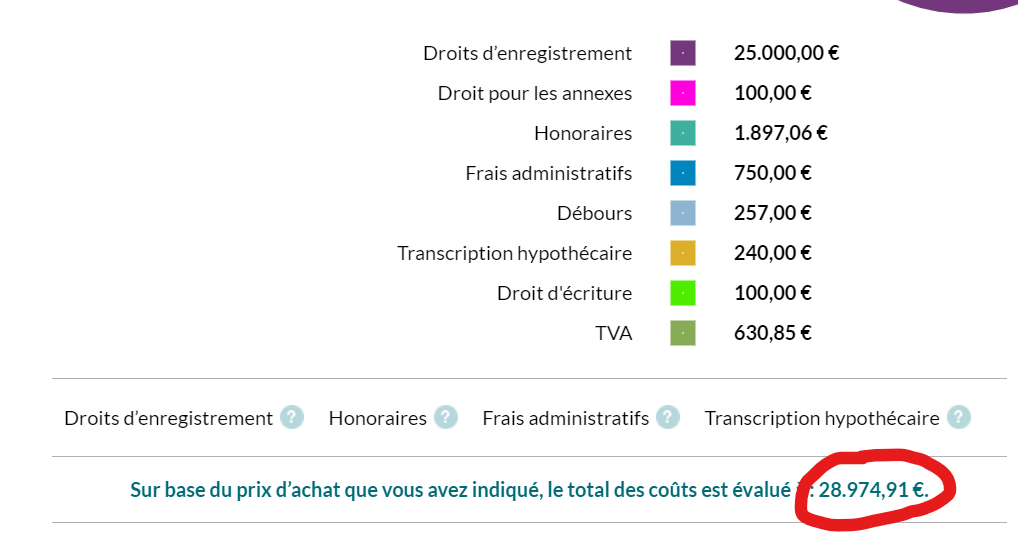

Et ce n’est pas fini. Tu devras également acquitter des frais d’acte, alias les fameux « frais de notaires » qu’on désigne à tort car en réalité, le notaire prélève la majeur partie de cette taxe pour la redistribuer à l’Etat. Les frais d’honoraire du notaire ne représentent qu’une petite partie du montant total des frais d’acte.

Pour calculer précisément ces frais, je t’invite à faire une simulation via ce lien https://www.notaire.be/calcul-de-frais

Dans cet exemple, j’ai fait délibérément une simulation sur base d’un bien immobilier où il n’y a pas d’abattement et qui n’est pas considéré comme un « bien modeste » pour prendre le pire des scénarios.

Si on prend en compte cette simulation, tu devras débourser 48.974,91€ (10% du prix de la maison + total des frais d’acte) en apport personnel pour pouvoir acquérir une maison d’une valeur de 200000€.

Aïe, ça pique ! Mais pas de panique, comme je te l’avais mentionné, c’est le maximum que tu peux débourser pour un bien d’une valeur de 200000€. Il existe des astuces à connaitre pour payer moins de frais (j’en parle plus loin dans l’article).

2. Ton métier et tes revenus professionnels

Ton salaire est un des critères fondamentaux pour que les banques évaluent ta solidité financière pour faire face à tes futurs paiements pour rembourser ton crédit hypothécaire.

En règle générale, les banques estiment que tu ne devrais pas consacrer plus de 33% de tes revenus à payer ton crédit hypothécaire. Dans le jargon bancaire, on parle de taux d’endettement.

Par exemple : si tu as un salaire net de 3000€/mois, tu ne pourras pas consacrer plus de 1000€ à payer ton crédit hypothécaire.

Ce taux d’endettement peut aller jusque 50% pour les ménages avec des revenus conséquents.

La nature de ton contrat joue un rôle primordial dans la décision de l’octroi du crédit par la banque.

Le CDI étant le Saint Graal, gage de ta stabilité financière pour la banque. Si tu es un fonctionnaire nommé, on va te dévoiler même le tapis rouge.

Si tu as un CDD, ce n’est pas non plus un problème. Ton banquier va analyser si ton métier a de la demande sur le marché de l’emploi et surtout depuis combien de temps tu es sous ce type de contrat. Par exemple, si tu as enchainé plusieurs CDD successivement pendant 3 ans, certaines banques comme la CBC va prendre cela en considération comme une gage de solvabilité pour payer ton crédit hypothécaire.

3. Ton reste à vivre

Le « reste à vivre », c’est la différence entre tes revenus mensuels et tes mensualités bancaires.

Si par exemple, tu as un salaire net de 2200€ et que tu dois payer une mensualité de 1000€ pour ton crédit hypothécaire, ton reste à vivre est de 1200€.

Le reste à vivre peut varier selon les banques, mais elles estiment qu’il faut un minimum de 950 euros pour une personne seule, et de 1200 euros pour un ménage de deux personnes.

Tu l’auras peut-être deviné, l’intérêt de ce calcul est de prouver à la banque que tu seras capable d’assumer tes charges mensuelles après avoir payer tes mensualités bancaires.

Acheter une maison en Belgique sans apport, c’est possible ?

Oui, c’est possible. A condition que vous avez quelque chose à mettre en garantie à la banque.

Si tu es déjà propriétaire d’une maison, tu peux la mettre en hypothèque à la banque pour qu’elle puisse te prêter 100% du montant du bien immobilier ainsi que les frais d’acte.

Si tu ne possèdes pas de bien immobilier à mettre en garantie, tu peux également demander à tes parents de mettre en gage leur maison (ou un autre bien) pour t’aider à acheter sans apport.

Si tu as contracté une assurance épargne-pension ou que tu possèdes un compte-titres, certaines banques peuvent les prendre comme garantie car « saisissable » si tu devais faire défaut des paiements de ton crédit hypothécaire.

Une autre solution est de contacter un courtier en crédit hypothécaire. Ces professionnels possèdent un réseau important pour t’aider à trouver la plus solution adaptée à ta situation.

Premier contact avec les banques pour acheter une maison en Belgique

Maintenant que tu as tous les éléments pour estimer ta capacité d’emprunt, il est temps de téléphoner pour prendre RDV avec plusieurs banques afin d’analyser en profondeur pour connaître précisément le montant maximum pour acheter une maison en Belgique.

Avant d’aller voir une banque, n’y va surtout les mains vides. Je te conseille de préparer une série de documents qui va prouver ta motivation et ton sérieux aux banquiers qui vont te recevoir.

Quels documents la banque a besoin pour constituer ton crédit hypothécaire ?

Voici la liste non exhaustive des documents que la banque va te demander de leur fournir :

- Copie de ta carte d’identité

- 3 dernières fiches de salaire (et parfois ton contrat de travail)

- Extrait de rôle

- Preuve de tes fonds propres

N’hésite pas à demander par téléphone des documents supplémentaires que les différentes banques ont besoin.

La visite de biens immobiliers

Maintenant que tu connais ton budget pour acheter une maison en Belgique, il est temps de partir à la chasse immobilière.

Néanmoins, il est primordial que tu prennes le temps nécessaire pour réfléchir à toutes tes critères d’achat. Poses les bonnes questions lors des visites. Cela va t’éviter de faire un mauvais achat que tu vas regretter par la suite.

Je te propose une liste, toujours non exhaustive, mais qui te permettra déjà d’évaluer l’étendue de tes futures travaux de rénovation si tu n’as pas les moyens d’acheter une maison neuve ou déjà rénovée. Les questions abordées font partie des postes de rénovation les plus onéreuses. A toi évidemment de compléter à ta guise par des questions supplémentaires selon tes propres critères. Mais tu as déjà une bonne base pour commencer ta recherche immobilière.

La situation géographique

- Est-ce que le bien immobilier est proche d’un arrêt de bus, d’une gare ou d’une autoroute ?

- Est-ce qu’il y a des commodités à proximité (supermarchés, magasins, …) ?

- Si tu as/vas avoir des enfants, est-ce qu’il y a des crèches et des écoles à proximité ?

L’environnement du quartier

- Est-ce qu’il y a beaucoup de passage de véhicule dans la rue où est situé le bien ?

- Qu’en est-il du voisinage ? (n’hésite pas à aller frapper aux portes à côté des biens qui t’intéressent pour glâner des informations)

- Est-ce que le stationnement est facile ?

- Est-ce que la rue où se trouve le bien immobilier se situe sur une zone inondable ?

L’extérieur du bien immobilier

- Est-ce qu’il y a des fissures sur la façade ? (si présence de grosses fissures où tu peux mettre un doigt dedans, fuir! Dans le cas contraire, faire appel à un ingénieur en stabilité pour une vérification)

- Quel est l’état de la toiture ? (si tu peux vérifier l’état de la toiture au préalable sur Google Maps en vue aérienne avant la visite)

- Quel est l’état des corniches et gouttières ?

- Est-ce que c’est un tout-à-l’égout pour l’évacuation des eaux usées ?

- Y a t-il du gaz de ville ?

L’intérieur du bien immobilier

- Si les chevrons apparents, quel est l’état général de la structure de toiture ? Y a t-il une sous-toiture ? (Si c’est le cas, c’est que la toiture est relativement récente)

- Quel est l’état des poutres ? (Si il y a des petits trous et que cela sonne creux qu’on frappe, ATTENTION ! C’est que cela a été probablement rongé par des termites)

- Y a t-il une infiltration d’eau de la toiture ? (indice : présence d’anciennes traces d’eau mal séchées sur le plancher ou les murs)

- Quel est l’état de la plomberie en général ? Cette poste de rénovation est relativement coûteuse

- Est-ce que les châssis sont en simple, double, triple vitrage ?

- Y a t-il un compteur gaz ?

- Est-ce que l’électricité est conforme ?

- Est-ce que les radiateurs chauffent uniformément ?

- Y a t-il un système de chauffage central ?

- Y a t-il des portes dans chaque pièce ?

- Est-ce que la cave est saine ?

- Quel est l’état des escaliers ?

- Est-ce que les tuyaux de canalisations passent par un vide sanitaire ou est-ce que c’est enterré dans le sol ?

- Y a t-il une ancienne cheminée ? Est-elle toujours fonctionnelle ?

- Y a t-il de l’humidité ascensionnelle ?

Estimation du prix des travaux de rénovation

Pour éviter les mauvaises surprises lors du financement de ton crédit hypothécaire, c’est important de bien évaluer du prix des travaux.

Tu ne connais absolument pas les prix pratiqués actuellement ? Je vais te donner quelques pistes pour faire estimer les travaux de rénovation en ligne :

Cela te permettra d’évaluer à la louche la montant des travaux de rénovation pour savoir immédiatement si le projet est financièrement raisonnable au vu de ta capacité d’emprunt.

Une fois que tu auras validé cette étape, il serait judicieux de reprogrammer une deuxième visite avec un entrepreneur du bâtiment pour demander un devis plus précis.

La rédaction d’une offre d’achat

Maintenant que tu as trouvé la maison de tes rêves, il est temps maintenant de rédiger une offre d’achat en bonne et dû forme !

Une offre d’achat un contrat qui scelle la vente si le vendeur accepte ta proposition de prix. Une fois que vendeur et acheteur ont signé le document, la vente est considérée comme définitive et ferme… à condition de mettre des clauses suspensives.

Mais c’est quoi ces clauses suspensives ?

Pour simplifier, ce sont des conditions que tu as déterminé dans ton offre d’achat pour te protéger au cas où si il y aura un pépin. Si aucune de ces conditions sont respectées, alors la vente sera annulée (on dit aussi qu’elle devient caduque).

Tu te demandes certainement, qu’est ce que tu peux mettre comme conditions suspensives ? Généralement les conditions suspensives les plus courantes sont déjà présentes sur les offres d’achat, mais ce n’est pas toujours le cas.

Par exemple les conditions suspensives les plus connus sont :

- Une date limite : si tu ne fixes pas de date limite, tu seras toujours liée à l’offre d’achat. Ca veut dire que tu es en quelque sorte à la merci du vendeur. Tu peux fixer un délai raisonnable entre 3 et 5 jours pour ne pas être bloqué par ton engagement.

- Les conditions suspensives : ce sont des bouts de phrases qui vont te protéger si il y a un pépin dans la vente. Tu dois au moins inclure les conditions suspensives suivantes :

– l’obtention du crédit

– l’absence d’infractions urbanistiques

– l’absence de pollution aux sols

– l’absence de droit de préemption

Si tu as le moindre doute sur la rédaction de ton offre d’achat, demande conseil à ton notaire.

Ne prends pas ce document à la légère. Une offre d’achat est aussi engageante qu’un compromis de vente !